Инвестирование НЧП. Часть 3

Анна Баранова

Автор

Дата публикации: 31 июля 2015

Уже прочитали: 530

Доброе время суток, мои дорогие читатели!

Сегодня я пишу для Вас заключительную статью посвященную теме инвестирования накопительной части пенсии. Это третья часть данной темы и на данном этапе можно сказать, что все важные аспекты мы с Вами рассмотрели. Но в пенсионной системе и непосредственно в регламенте управления НЧП регулярно происходят преобразования, в случае каких либо изменений, доработок, новых условий, я буду своевременно о них Вас информировать.

Инвестирование накопительной части пенсии

А пока хочу более подробно рассказать о существующих средствах, инструментах, портфелях управления и расчете вознаграждения для НПФ и УК и связанные с этим последними изменениями. Так как в предыдущих статьях мы рассмотрели все уровни, участников и сформировавшуюся систему инвестирования, теперь можем смело переходить к детальному анализу инвестиционного процесса.

- Средства инвестирования.

Конечно, средствами инвестирования являются пенсионными накоплениями. Не только тех граждан, которые сделали свой выбор в пользу сохранения накопительной пенсии, но и тех, которые на данном этапе являются «молчунами». В любом случае до 1 января 2016 года все накопления сохранены и инвестируются на рынок. Только через разные органы ПО — через НПФ, УК, ГУК.

Так же инвестирование происходит полной суммой накоплений. Это значит, что используются денежные средства, отчисляемые через налоговые выплаты на ИЛС человека + инвестиционный результат за предыдущие периоды (процент доходности за вычетом вознаграждения НПФ, УК, ГУК).

- Инструменты инвестирования.

В данной сфере деятельности предусмотрено множество инструментов, но все они строго регламентируются государством и всеми контролирующими органами.

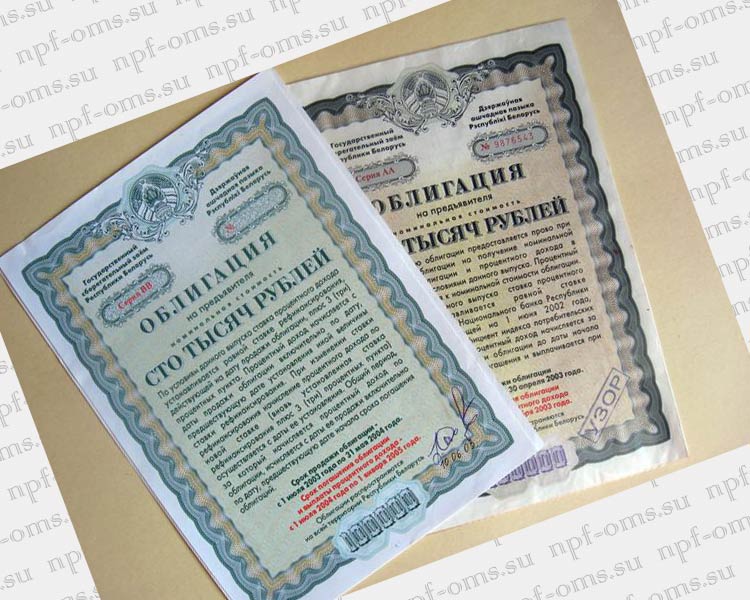

- государственные ценные бумаги;

- гос. ценные бумаги субъектов РФ;

- облигации российских эмитентов;

- акции российских эмитентов (ОАО);

- паи индексных инвестиционных фондов, размещающие средства в гос ценные бумаги иностранных государств, облигации и акции иных иностранных эмитентов;

- ипотечные ценные бумаги;

- денежные средства в рублях на счетах в кредитных организациях;

- депозитны в рублях в кредитных организациях;

- иностранная валюта на счетах в кредитных организациях.

Сейчас из-за сложившейся сложной ситуации в стране, НПФ инвестируют пенсионные накопления своих клиентов предпочтительно в те проекты, в которых заинтересованно государство для стабилизации ситуации, а так же в организации которые оказались в тяжелом экономическом и финансовом положении (пример — строительство Керченского моста; банки РФ, попавшие под европейский и американские санкции).

- Портфели инвестирования.

Существует ряд инвестиционных портфелей, предусмотренных для инвестирования пенсионных накоплений, в каждом из которых регламентировано объекты инвестирования и их долевое участие в портфеле:

- сбалансированный;

- доходный;

- государственные ценные бумаги (ГУК);

- долгосрочного роста;

- расширенный;

- консервативный;

- консервативное сохранение капитала.

Структура инвестиционного портфеля строго регламентирована и её соблюдение контролируется всеми участниками рынка. Она подробно прописаны в 111ФЗ от 24 июня 2002 г. Я не буду перечислять все процентные соотношения, уверенна, что большинству читателе оно будет не интересно. А тот, кто заинтересовался, сможет ознакомиться с ними в данном законе.

Инвестиционная возможность пенсионных накоплений очень велика. И их значение для экономики страны сложно переоценить. На данном этапе, как я уже отмечала, это единственные «длинные деньги» в России. Из-за санкций все крупные государственные банки страны потеряли доступ к иностранным заимствованиям, что не может положительно сказать на перспективе развития нашей экономики. Нехватка денежных средств практически остановила её развитие, в таких направлениях, как реальный сектор экономики, т е производство, сельское хозяйство и т д.

Многие гос проекты оказались под угрозой «заморозки» и полного прекращения развития. Единственное, что сейчас может помочь экономике и финансовому сектору, это наличие инвестиционной возможности пенсионных накоплений граждан страны. Благодаря этому, сейчас все накопления используются с пользой для страны и минимальными рисками для будущих пенсионеров. Пример: совсем недавно на рынок были выпущены ОФЗ-гос облигации с привязкой к инфляции.

Этот инструмент в первую очередь интересен для НПФ. Покупая их они обеспечивают ЦБ денежными средствами, которые в дальнейшем идут в том числе в экономику по средствам гос банков. А ЦБ в свою очередь гарантирует этими бумагами доходность, которая будет перекрывать инфляцию. Каким образом? Данными ОФЗ предусмотрено, что при росте инфляции растет и их номинал, т е стоимость бумаги. Тем самым будущие пенсионеры, в портфеле которых есть данные бумаги, гарантировано защищены от обесценивания своих накоплений через инфляцию.

Надеюсь, данная информация и приведенные мною примеры помогли пролить свет на инвестиционный рынок, на котором работают Ваши пенсионные деньги и тем самым приносят Вам доход.

Еще хочу поделиться с Вами системой вознаграждения УК и грядущими в ней серьезными изменениями.

До недавнего времени все НПФ и УК работали и получали вознаграждения по системе» success fee»-так называемое «вознаграждение за успех». Расчет происходил по следующей схеме: не более 10% от заработанного дохода получает УК + до 15% от ЗД забирал сам НПФ + до 1% средней стоимости чистого актива доказанных затрат по управлению УК + 0,1 % от СЧА спец депозитарию. Плюс данной системы в том, что отрицательный результат инвестирования ложился на ответственность НПФ, не заработав доход своим клиентам они сами ни чего не зарабатывали ( в управлении УК- отрицательный результат инвестирования отражается на счетах клиентов). Минус — при данной сиситеме большой процент от дохода клиента направлялся на вознаграждение НПФ.

Сейчас вводится новая система оплаты вознаграждения -» management fee» — фиксированное вознаграждение. Выплачивается НПФ и УК до 1% от средств СЧА в год и будет самостоятельно распределяться на все вознаграждения между НПФ УК и спец. депозитарием. Так же в данной системе предусмотрено до 15% от вознаграждения за успех (success fee) будет делиться между НПФ и УК, с котороми у НПФ заключенны договора доверительного управления.

Почему появились новые изменения? Все просто, с целью экономия средств будущих пенсионеров. По расчетам ЦБ при данных нововведениях вознаграждение НПФ и УК бутет составлять на 15% меньше от показателей в существующей системы.

С точки доходов это может быть не совсем выгодно управляющим компаниям, но теперь их вознаграждения не так привязаны к положительной доходности от своей инвестиционной деятельности. Даже если компания сработает в минус своим клиентом (что очень вероятно в нынешних нестабильных условиях), то в любом случае они получат заработок за управление средствами клиентов.

Ну вот и все, мои дорогие будущие пенсионеры! Тема по инвестициям НЧП считается закрытой. До ближайших изменений или преобразований. Уверена, они не заставят себя ждать 😉 Надеюсь, что теперь у Вас сложилась полная картина видения инвестиционных процессов и регламентов деятельности НПФ. Если хотите более подробно с ними ознакомится, тот тут Вам смогут помочь знание фондовых рынков и ФЗ принятые в области пенсионного страхования.

А с моей стороны пока все! До скорых встреч!

Комментариев к статье: 0