Государственная Управляющая компания ВЭБ

Анна Баранова

Автор

Дата публикации: 5 января 2023

Уже прочитали: 2054

Что такое государственная управляющая компания (ГУК)? Какое она имеет отношение к накопительной пенсии? И почему не стоит оставаться в ГУК, а лучше выбрать НПФ?

В 2002 году когда у россиян начала формироваться накопительная пенсия, встал вопрос, как распределить эти накопления на начальном этапе реформы. Несмотря на то, что в систему обязательного пенсионного страхования (ОПС) на тот момент были допущены все негосударственные пенсионные фонды (НПФ), которые тогда были зарегистрированы, как НПФ и ряд управляющих компаний, которые также получили возможность напрямую управлять пенсионными накоплениями застрахованных лиц. Все же было понятно, что граждане не смогут сразу начать управлять своими пенсионными накоплениями самостоятельно. Так как сперва им нужно будет время, чтобы ознакомиться с появившимися нововведениями, разобраться с условиями формирования новых пенсионных накоплений, а также со своими правами и возможностями в этой системе. И только потом они смогут самостоятельно приступать к управлению своей накопительной пенсией.

Законодатели понимали, что это будет небыстрый процесс и поэтому на первоначальном этапе в законе были прописаны нормы «стартового» формирования и распределения этих самых пенсионных накоплений. Так и появилась государственная управляющая компания (ГУК) Внешэкономбанк ВЭБ в системе ОПС. Которая с 2003 года является управляющей компанией средствами пенсионных накоплений «молчунов«, назначенная всем россиянам по умолчанию.

Молчуны – это граждане, у которых начала формироваться накопительная пенсия,

с 2002-2004 гг у всех работающих россиян, с 2004-2014 гг у россиян 1967 года рождения и моложе, до периода «заморозки»

но которые еще не делали самостоятельный выбор НПФ или УК. Другими словами — это граждане, которые не подавали свой «голос» по выбору страховщика средств накопительной пенсии. Их накопления инвестирует, назначенная государством, управляющая компания ВЭБ. Почему ГУК не лучший выбор и не лучшее решения для пенсионный накоплений?

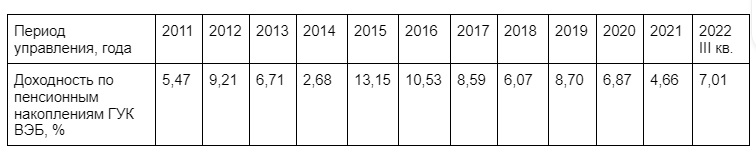

Доходность ВЭБ по портфелю «расширенный»

Средняя доходность за 11 лет ГУК по инвестициям пенсионных накоплений «молчунов» составила:

7,51%

Доходность за три квартала 2022 года составила:

7,01%

Пенсионные накопления россиян «молчунов» инвестируются в рамках портфеля «расширены». В данной инвестиционной стратегии можно встретить и консервативные (высоконадежные, но малодоходные инструменты) и более рискованные бумаги, но которые могут дать чуть большую доходность по размещению.

К примеру, Структура инвестиционного портфеля «Расширенный» ГУК ВЭБ в 2021 году выглядела так:

Доходность большинства негосударственных пенсионных фондов, зарегистрированных в системе ОПС на текущий период времени, в среднем за аналогичный период выше от 1 до 3 пунктов, то есть %. Это может показаться небольшой разницей, но только если не брать в разрезе длительного периода и в разрезе потере сложного процента. Это когда ежегодно в длительной перспективе Вы начинаете получать не только доход на свои пенсионные накопления, но и доход на уже зафиксированный (полученный) ранее доход. В таком расчете недополученная доходность куда больше 1-3%.

Убыток от управления пенсионными накоплениями

НПФ не могут распределять отрицательный результат своей инвестиционной деятельности на счета своих застрахованных лиц (то есть клиентов). Фактически НПФ не могут работать в убыток для своих клиентов. Точнее работать «в минус» они, конечно, могут. Но вот отражать этот самый минус на пенсионных счетах своих клиентов НЕ могут. Если НПФ получает отрицательный результат своей деятельности, то они обязаны его покрыть не за счет средств пенсионных накоплений клиентов, а за счет своих резервных фондов (что то типо уставного капитала).

УК могут фиксировать убыток на счетах своих клиентов. Так же как и ГУК ВЭБ. К большому удовлетворению «молчунов», ГУК в своем расширенном портфеле приносит только положительный доход по отчетным периодам, так как он имеет сбалансированный характер и способен приносить доход. Однако, в теории такой сценарий возможен. А это большой минус при выборе УК, а не НПФ.

Молчуны могут потерять все свои пенсионные накопления

С 2014 года в России «заморожены» пенсионные накопления. Что это значит?

До этого года в часть накопительной пенсии работодатели осуществляли отчисления в размере 6% от официального заработка каждого работника. За счет этих отчислений и формировалась накопительная пенсия. А также за счет дохода от инвестиционной деятельности НПФ или УК(ГУК), где находились эти накопления. С 2014 года было принято решение «временно» направлять эти 6% в счет страховых взносов (+16%), которые в свою очередь идут на выплаты текущих пенсий. Заморозили эти отчисления по причине дефицита бюджета ПФР, часть которого должны были покрывать эти отчисления.

Изначально предполагалось, что заморозка будет носить краткосрочный временный характер. На год, два. Заморозка действует по сей день и продлится как минимум до 2024 года. Отложенные сроки свидетельствуют о том, что в ближайшие годы в России снова будет проведена пенсионная реформа. Которая, скорее всего, будет базироваться на принципе формирования Индивидуального пенсионного капитала (ИПК) в том числе за счет добровольных пенсионных отчислений самих граждан. Вероятно. Ожидаемо. НО не гарантированно, что так! Могут быть и другие изменения, которые уже начались в этом году (01.01.2023 г) — объединением ФСС и ПФР.

Накопления молчунов в ГУК ВЭБ

При вводе балльной системы учета пенсионных прав, уже звучали намерения ввести добровольные отчисления и именно тогда поднимались обсуждения, что делать с уже сформированным пенсионными накоплениями в рамках ОПС. Многие эксперты и законодатели озвучивали возможность перевода накопительной пенсии именно «молчунов» в счет их страховой пенсии. То есть направить средства пенсионных накоплений на текущие выплаты пенсионерам, а права собственников на них учесть в виде пенсионных баллов.

Сделать тоже самое с накоплениями НЕ молчунов (кто уже выбрал НПФ или другую УК) на практике трудно реализуемо. По причине того, что все эти граждане имеют «на руках» договор ОПС с страховщиками (НПФ, УК). Это фактически означает, что они предъявили свои права собственности на ту самую реальную денежную сумму (в виде накопительной пенсии), заключив договор и передав их на управление выбранному фонду или управляющей компании.

Договор ОПС есть некая гарантия, что пенсионные накопления (в рублях) являются их собственностью и не могут так запросто быть переведены из рублей в баллы, в другие пенсионные системы. Это сложный юридический процесс, который может быть оспорен собственниками накоплений (застрахованными лицами).

А вот накопительные пенсии «молчунов», которые находятся в управлении ГУК ВЭБ, не настолько защищены юридически. Они не предъявили права собственности, то есть за весь период существования системы ОПС, они не заключали договоров ОПС и не переводили свои накопления. Получается они им вроде как и не нужны. Эта пассивная масса граждан может лишиться своих накоплений в будущем. Если все таки будет принято решение менять двухуровневую пенсионную систему, а не возобновить отчисления работодателей в счет накопительной пенсии россиян. Этого точно не известно. Но стоит подстраховаться.

Вот немногие причины по которым не стоит оставаться в государственной управляющей компании. Ну а решать, конечно, Вам мои читатели!

Ваш пенсионный консультант…

Здравствуйте! Я именно тот молчун. Подскажите пожалуйста на сегодня я могу в любое время перевести свою накопительную часть пенсии в НПФ или мне нужно ждать определенного года? Про раз в 5 лет это же только для тех, кто сделал выбор. А если не делал?

Добрый день! Ограничение безубыточной смены пенсионного страховщика — 1 раз в пять лет, действует при смене всех страховщиков — СФР (ГУК, УК) и НПФ. При переходе из СФР в НПФ, из НПФ в другой НПФ и из НПФ обратно в СФР.

Чтобы наверняка сменить страховщика и не потерять доходность можно подать СРОЧНОЕ заявление о смене страховщика. Эта форма гарантирует перевод накоплений в управление другого страховщика по истечению пятилетнего срока. Не надо ничего считать и точно исключена ошибка в этих подсчетах 🙏